熊本銀行カードローンの借り入れ方法,返済方法

皆さんこんにちは、馬三郎です。

カードローンの利用を検討する際には、メガバンクや消費者金融などが取り扱っている知名度のあるカードローンを中心に検討するという人は多いと思います。

しかし地方銀行が取り扱っているカードローンも、知名度等の点では劣っていても、利便性では決して引けを取っているわけではありません。

そこで今回は、熊本銀行カードローンについて説明したいと思います。

この記事はこんな人におすすめ

こんな悩みを持っている人におすすめの記事です。

- 熊本銀行カードローンのスペックを知りたい

- 熊本銀行カードローンのメリット・デメリットを知りたい

- 熊本銀行カードローンの申し込み方法を知りたい人

熊本銀行カードローンの特徴

※熊本銀行公式WEBサイトより引用

熊本銀行は、熊本市に本店を置く地方銀行です。

熊本県内と福岡県、鹿児島県にのみ支店を持つ地域密着型の銀行でもあります。

熊本銀行のカードローンは、その中でも来店不要・口座不要で契約できる便利さが人気を集めています。

銀行カードローンらしい低金利で利用できるので、多くのかたが利用しやすいカードローンと言えます。

| 金利 (実質年率) | 3.0%~14.5% |

|---|---|

| 対象者 | 満20歳~満69歳以下のかた 安定した収入を持つかた 保証会社の保証を受けられるかた |

| 使用目的 | 自由 (事業性資金は不可) |

| 最高限度額 | 10万円~1,000万円 |

| 返済日 | 口座引落型:毎月1日~26日のいずれか 直接入金型:毎月14日 |

| 遅延損害金 (実質年率) | 14.0% |

| 担保・保証人 | 不要 |

また、熊本銀行では熊本銀行カードローン以外にも、「カードローンTHE FIRST」というカードローンを取り扱っています。

今回の記事では主に熊本銀行カードローンについて説明していきますが、「カードローンTHE FIRST」についても以下で簡単に説明しておきましょう。

カードローンTHE FIRST

カードローンTHE FIRSTの商品スペックは、以下のようになっています。

| 金利 (実質年率) | 3.0%~8.0% |

|---|---|

| 対象者 | 満20歳~満60歳以下のかた 年収が400万円以上あるまたは 熊本銀行の住宅ローンを利用中のかた 保証会社の保証を受けられるかた |

| 使用目的 | 自由 (事業性資金は不可) |

| 最高限度額 | 50万円~1,000万円 |

| 返済日 | 毎月1日~26日のいずれか |

| 遅延損害金 (実質年率) | 14.0% |

| 担保・保証人 | 不要 |

上限金利年8.0%という非常に優遇された条件で融資を受けられますが、その分申し込み条件も厳しめに設定されています。

条件を満たしている人であれば、熊本銀行カードロ-ンよりもお得に借り入れを行えそうですね。

利用するための条件

熊本銀行カードロ-ンを利用するには、以下のいずれかの条件を満たしている必要があります。

- 居住地もしくは勤務先が九州か山口県

- 熊本銀行の口座を持っている

熊本、福岡、鹿児島

このいずれかの条件を満たしていないかたは、熊本銀行カードローンは利用できません。

熊本銀行カードローンをオススメしたい人

熊本銀行カードローンは以下のような人におすすめです。

- 金利を低く抑えたいかた

熊本銀行カードローンは、消費者金融よりも金利が低く設定されています。

低金利なカードローンを選びたいというかたは検討してみましょう。

- まとまった金額を借りたいかた

熊本銀行カードローンは総量規制の対象外なので、審査結果次第ではまとまった金額の借り入れも可能です。

ただし、銀行による過剰融資が指摘されており、銀行業界全体として審査を厳しめに行うように動いている現在では、年収の3分の1以上の融資が受けられない可能性のことも考慮に入れておかなければなりません。

- 銀行口座を持っていないかた

返済方式として『直接入金型』を選べば、銀行口座がなくても利用できます。

属性別に見る

| 正社員 | 専業主婦 | パート、アルバイト、派遣社員 |

|---|---|---|

| ○ | × | ○ |

| フリーター | 自営業、個人事業主 | 学生 |

| ○ | ○ | ○ |

特徴別に見る

| 年収の1/3以上借りられるか | 借り入れをおまとめできるか | 年齢条件 |

|---|---|---|

| ○ | ○ | 満20歳以上~満69歳以下 |

| 最短借り入れ | 審査時間 | 収入証明書原則不要額 |

| 2営業日 | 2営業日 | 50万円以下 |

| 無利息期間 | 担保・保証人 | 金利 |

| 無 | 不要 | 年3.0%~14.5% |

地域別に見る

| 住所が九州か山口県 | 住所が九州と山口県以外 | |

|---|---|---|

| 熊本銀行の口座を持っている | ○ | ○ |

| 熊本銀行の口座を持っていない | ○ | × |

熊本銀行カードローンの審査基準は?

カードローンを選ぶときには、審査の厳しさが一つの判断基準となります。

熊本銀行カードローンは銀行カードローンなので、審査は消費者金融ほどは甘くはないと考えておくべきでしょう。

ただ、審査が厳しめな銀行カードローンの中では、熊本銀行カードローンの審査は比較的易しめであると推測されます(理由は後述します)。

なお、熊本銀行カードローンでは最短即日で審査結果が分かるわけではありません。

このことからも、熊本銀行カードローンでは審査が慎重に行われているということがお分かりいただけるでしょう。

保証会社が審査を担当

銀行カードローンの審査が厳しくなりがちな背景には、銀行カードローンの審査の一部を保証会社が担っているということが関係しています。

保証会社の主な役割は、カードローン利用者が返済に行き詰まったときに、利用者に代わって銀行に返済を行うこと(代位弁済と言います)です。

ただしその業務の性質上、カードローンの審査にも一部関与しているのです。

熊本銀行カードローンは銀行カードローンであり、総量規制に影響されない融資を行えるのが1つの特徴です。

それは利用者にとってはありがたいことですが、総量規制に影響されない融資を行えるということは、融資金額が大きくなりがちであるということも意味します。

融資金額が大きくなるということは返済も行き詰まりやすくなるため、保証会社にとってみれば代位弁済を行わなければならない可能性が高くなるということでもあるのです。

そのため銀行カードローンの保証会社は、審査の段階で自社が代位弁済を行う可能性を少しでも減らせるようにしているんですね。

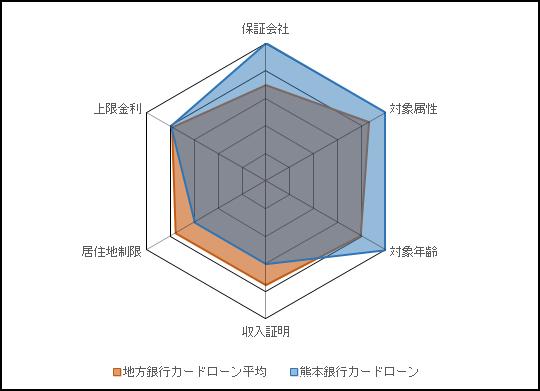

他社と比べて金利はお得か

熊本銀行カードローンは、他社・他行と比べて金利が安いのか調べてみました。

熊本銀行カードローンの金利は、ほぼ限度額100万円ごとに設定されています。

800万円以上の限度額の場合、最低金利の年3.0%が適用され、非常にお得に借り入れを行えます。

熊本銀行カードローンの利用限度額ごとの金利

熊本銀行カードローンの金利が各限度額ごとにいくつに設定されているのかは、下の表をご覧ください。

| 最高限度額 | 金利 (実質年率) |

|---|---|

| 10万円~100万円以下 | 14.5% |

| 100万円超~200万円以下 | 12.0% |

| 200万円超~300万円以下 | 10.0% |

| 300万円超~400万円以下 | 8.0% |

| 400万円超~500万円以下 | 7.0% |

| 500万円超~600万円以下 | 6.0% |

| 600万円超~700万円以下 | 5.0% |

| 700万円超~800万円以下 | 4.0% |

| 800万円超~1000万円以下 | 3.0% |

大手銀行カードローンと消費者金融カードローンと比較~

各機関の金利や手数料を表にまとめたので参考にしてください。

| 業者名 | 金利 (実質年率) | 無利息期間 |

|---|---|---|

| 熊本銀行カードローン | 年3.0%~14.5% | なし |

| アイフル | 年3.0%~18.0% | 初めての方なら契約日の翌日から最大30日間 |

| アコム | 年3.0%~18.0% | 契約日の翌日から最大30日間※ |

| プロミス | 年4.5%~17.8% | 初回借入の翌日から30日間※ (プロミスとはじめてご契約の方で、メールアドレスをご登録いただき、書面の受取方法で「プロミスのホームページにて書面(Web明細)を確認」を選択いただいた方) |

| レイク | 年4.5%~18.0% | 60日間無利息or5万円までなら180日間無利息※ |

| レディースアイフル | 年3.0%~18.0% | 30日間無利息 |

<アコム>※アコムが不適当と判断した場合は対象外となる可能性があります。/無担保カードローンが対象です。その他の契約(クレジット・借換えローンなど)は対象外となります。/金利0円適用期間終了の翌日から通常金利(借入利率[実質年率]3.0%~18.0%)が適用されます。金利0円適用期間中のご返済金額は、全額元金のご返済に充てさせていただきます。ただし、ATM等手数料があった場合は、「ATM等手数料」「元金」の順に充当します。

<プロミス>※無利息期間中にご返済期日が到来した場合、借入残高に応じた金額のご返済が必要となります。この場合、ご返済金額のすべてが元金に充当されます。無利息期間中であっても、ご返済期日に遅れた場合、その他の事情によりサービスの提供を停止することがあります。

審査通る?無利息カードローン

| カードローン | 実質年率 最短融資 | 特徴のまとめ |

|---|---|---|

アイフル | 3.0%~18.0% 最短18分※₁ ※₁お申込み時間や審査状況によりご希望にそえない場合があります。 | ・初めてのご契約で最大30日間利息0円 ・事前診断で融資可能かチェックできる ・原則、自宅・勤務先への連絡なし※₂ ※₂審査状況により実施する場合があります。プライバシーに配慮し、担当者個人名で連絡します。 |

アコム | 3.0%~18.0% 最短20分※ ※お申込時間や審査によりご希望に添えない場合がございます。 | ・業界№1の融資残高数 ・30日間無利息サービス ・アルバイト、パート可 |

プロミス | 4.5%~17.8% 最短3分※ ※お申込み時間や審査によりご希望に添えない場合がございます。 | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能かすぐに分かる事前診断でチェックできる |

| 業者名 | 借り入れできない属性 |

|---|---|

| 熊本銀行カードローン | 無職、専業主婦 |

| アイフル | *無職、専業主婦 |

| アコム | *無職、専業主婦 |

| プロミス | *無職、専業主婦 |

| レイク | 無職、専業主婦* 1 |

| レディースアイフル | 無職、専業主婦 |

※属性は、正社員、自営業、派遣社員、パート・アルバイト、専業主婦、学生(満20歳以上)、無職に分類しています。

| 銀行名 | 金利 (実質年率) | 契約極度額 | 無利息期間 |

|---|---|---|---|

| 三井住友銀行 | 4.0%~14.5% | 10万円~800万円 | なし |

| みずほ銀行 | 2.0%~14.0% | 10万円~800万円 | なし |

| 三菱UFJ銀行 | 1.8%~14.6% | 10万円~500万円 | なし |

申し込みの手順と必要書類を紹介

では、熊本銀行カードローンの申し込みの全体的な手順を説明していきましょう。

「WEBから」と「電話から」に分けて説明を行っていきます。

WEBから申し込みを行う場合は、まずは熊本銀行のホームページ上で必要事項を入力してカードローンの申し込み手続きを行います。

申し込み手続きを行うと、熊本銀行から必要書類の提出に関して原則としてショートメールで連絡が届きますので、案内にしたがって必要書類をアップロードしましょう。

審査通過後に電話で契約内容の確認が行われ、その後ローンカードが郵送で届きますので、受け取り次第借り入れを行えるようになります。

電話で申し込みを行う場合は、熊本銀行カードローンプラザ(0120-608-912)に電話をかけて、カードローンの申し込みを行いたい旨を伝えればそれでOKです。

あとはオペレーターの人とやり取りを行いながら、申し込み手続きを進めていきましょう。

フリーダイヤルの受付時間は銀行営業日の9:00~20:00となっているので、受付時間内に電話をかけるように注意してくださいね。

審査に通過した後の流れは、WEBから申し込みを行う場合と同じです。

なお熊本銀行で普通預金口座を開設していない場合の契約は、電話での契約確認だけでなく郵送でのやり取りも必要となりますので注意してください。

申し込み時に慌てないためにも次に紹介する必要書類を準備してから申し込みを行いましょう。

申し込みに必要な書類を確認

熊本銀行カードローンの申し込みに必要な書類を紹介します。

①本人確認書類

- 運転免許証

- パスポート

②収入証明書

利用限度額が50万円を超える場合は収入を証明する資料として以下のいずれかの書類が必要です。

〇給与所得者の場合

- 所得証明書

- 源泉徴収票

- 給与明細書

〇自営業者の場合

- 納税証明書<その2>

- 確定申告書

※外国人の人は別途「在留カード」または「特別永住者証明書」が必要です。

これらの書類を申込時に提出しなければならないので、忘れずに準備しておくようにしてください。

借り入れ方法は?

では、熊本銀行カードローンでの借り入れについて説明を行っていきます。

ATMでの取引方法と手数料を紹介

カードローンで借り入れを行う場合、主にATMでローンカードを利用する形になると思いますから、どこのATMで利用できるかはカードローンの利便性を大きく左右します。

熊本銀行カードローンでは、借り入れに利用できるATMと返済に利用できるATMが微妙に異なるので、その点に注意しておく必要があるでしょう。

借り入れに関しては全国の銀行・コンビニATMが利用できますが、返済に関しては以下のATMを利用しなければなりません。

|

|

普段から借り入れ・返済の両方に利用できるATMを利用すると、紛らわしくなくていいですね。

またATMを利用するときは手数料と利用可能時間も考慮しなければなりません。

特にATMを頻繁に利用する人は、手数料だけで数千円単位まで膨らんでしまう可能性があります。

熊本銀行カードローンは、熊本銀行ATMだけでなく福岡銀行ATMやゆうちょ銀行、コンビニATMと多くの金融機関で利用できますが、利用するATMの種類や曜日、時間帯によってATM手数料が発生しますので、詳しくは熊本銀行のホームページや窓口で確認してみてください。

また、利用時間に関してもATMによって稼働時間に違いがありますのでATM手数料と合わせてホームページや窓口で確認しましょう。

コンビニATMは24時間利用できることが多いですが一部メンテナンスによって利用停止時間もあります。

できるだけ昼間に済ませておく方が確実かもしれませんね。

返済日と返済金額

熊本銀行カードローンでは、返済方法を「口座引落型」と「直接入金型」の2通りから選べます。

返済方法によって毎月の返済日は変わりますが、毎月返済しなければならない最低返済額は変わりません。

それぞれの返済方法についての返済日や返済金額を、以下の表にまとめました。

| 返済方法 | ①口座引落型、随時、ATM入金返済も可能 ②直接入金型 | |

|---|---|---|

| 返済日選択 | ①口座引落型:毎月1日~26日の任意の日 ②直接入金型:毎月14日 | |

| 毎月の返済額 | 借り入れ残高 | 最低返済額 |

| 2千円未満 | 千円 | |

| 2千円以上10万円以下 | 2千円 | |

| 10万円超20万円以下 | 4千円 | |

| 10万円増えるごと | 2千円増える | |

| 40万円超50万円以下 | 1万円 | |

| 50万円超100万円以下 | 2万円 | |

| 100万円超200万円以下 | 3万円 | |

| 100万円増えるごと | 1万円増える | |

| 900万円超 | 11万円 | |

口座引落型の場合は、毎月自動的に引き落とされますので返済のし忘れがありません。

うっかり入金するのを忘れてしまいそうだというような人は、口座引落型を利用するといいでしょう。

熊本銀行カードローンのデメリットを確認しよう

消費者金融に比べ熊本銀行カードローンは低金利というメリットがありますが、デメリットもいくつか存在します。

メリットだけでなくデメリットもきちんと把握し、後で後悔しないようにしましょう。

●審査に時間がかかるため即日融資ができない

熊本銀行のキャッシュカードを持っており、WEB完結で申し込んだ場合でも振り込みまでに1週間から10日程度必要です。

また口座を持っていない場合は郵送手続きとなるためさらに時間がかかります。

そもそも熊本銀行カードローンに限らず銀行カードローンは、即日融資が不可となっているため、急いでいる人には銀行カードローンは向いていません。

また熊本銀行カードローンの場合は熊本銀行の口座を持っているか否かでも、かかる時間が大きく異なるため、「時間が掛かってもいい、少しでも低金利な所で借りたい」という人におすすめです。

●申し込み方法が少ない

熊本銀行カードローンはWEBや電話、郵送、窓口、FAXで申し込みが可能です。

しかし最も利便性が高いWEB完結の場合は、熊本銀行の口座を保有する必要があります。

もちろん熊本銀行の口座を持っていない人でも申し込みはできますが、契約手続きが郵送になってしまうことと、返済方法がATMからの「直接入金型」のみとなってしまうので注意が必要です。

また、その他の申し込み方法に関しても土日祝日など銀行休業日は受け付けができないので、この点が消費者金融と比較しても大きなデメリットになるかもしれません。

●自宅に郵便物が届く

熊本銀行カードローンに申し込むと自宅にローンカードなどの郵便物が届きます。

プライバシーを配慮し封筒からではカードローン関連だと分かりにくいですが、家族が中身を開けてしまうと、おそらくバレてしまうでしょう。家族に絶対にバレたくない人には不向きなカードローンと言えます。

審査の通りやすさをチェック

スペックも大切ですが、審査に通過できなければカードローンは利用できません。

審査の内容に関してはどの銀行も答えてくれませんので、各スペックからそれぞれのカードローンの審査の通りやすさを予測する必要があります。

熊本銀行カードローンのスペックで見た審査の通りやすさは、次のようになっています。

| チェックポイント | 通りやすさ |

| 保証会社はSMBCコンシューマーファイナンス | 5 |

| 属性に関わらず申し込み可能 | 5 |

| 対象年齢は満20歳以上~満69歳以下 | 5 |

| 収入証明は50万円まで不要 | 3 |

| 居住もしくは勤務地が九州か山口、もしくは熊本銀行の口座保有 | 3 |

| 金利の上限は年14.5% | 4 |

どうしてこの6項目から審査の通りやすさが判断できるのか知りたいかたは、こちらのページで詳しく説明しています

審査の通りやすさを考えるうえで、上記の6つの項目を見てください。

特に保証会社と対象属性が最も重要になります。

熊本銀行カードローンは前月の収入があればパートやアルバイト、年金で生計を立てている人でも申し込みが可能ですし、年齢も20歳以上69歳以下と広く設定されています。

前年度の収入や雇用形態まで条件を設ける金融機関もありますので、比較的緩めな申し込み要件と言えます。

ただ、申し込み要件が柔軟であっても居住地および勤務先が九州、山口の人、または熊本銀行の普通預金口座を保有している人に限られているため、地理的条件を満たしていることが大前提となります。

熊本銀行カードローンの審査は甘い?

結論からお伝えしておくと、熊本銀行カードローンの審査が一般的な銀行カードローンの審査と比べて甘いということは、決してないと思います。

もちろん各カードローンの審査基準が公になっていない以上は、それぞれのカードローンの審査が甘いか厳しいかに関して断定することは非常に難しいものです。

しかし、熊本銀行カードローンでは最大で1,000万円もの融資を受けられる可能性があることを考えると、審査が甘かろうはずがないのです。

もし、熊本銀行カードローンの審査が甘いという噂を鵜呑みにして申し込みを行おうとしている人がいるのであれば、少し考え直したほうがいいかもしれません。

熊本銀行カードローンの審査に通りやすくなる3つのコツとは?

熊本銀行カードローンは、銀行カードローンの中では審査に通りやすい部類とは言え、そもそも銀行カードローン全体の審査基準が厳しめに設定されている以上、安心は禁物です。

熊本銀行カードローンの審査に通るためのコツとしては、以下のようなことが挙げられます。

①安定した収入を得る

熊本銀行カードローンの審査では、「安定した返済能力の有無」が非常に重要です。

そしてそれは言い換えれば、「安定した収入の有無」が重要であるということでもあります。

安定した収入の有無は、勤続年数・雇用形態・勤務先などの情報をチェックすることである程度判断できるでしょう。

今の勤務先での勤続年数が短く雇用形態等も安定していない場合は、安定した収入(=返済能力返済能力)の部分で引っかかってしまうかもしれないので、注意しておきましょう。

②他社借り入れを減らす

熊本銀行以外のところからの借り入れも、安定した返済能力があるかどうかを判断する指標となります。

そのため、熊本銀行カードローンに申し込む前に、他社・他行からの借り入れを減らしておければ理想的です。

また、借り入れ金額が同じなのであれば借り入れ先は少なければ少ないほど審査時の評価はよくなります。

借り入れ先の多さと信用力の低さは、ある程度比例する関係にありますからね。

他社からの借り入れを減らせるのであれば、完済できるところにまとめて返済して、借り入れ金額と同時に借り入れ先を減らすことを心がけるといいでしょう。

③借り入れ希望金額は必要最小限に

熊本銀行カードローンは銀行カードローンなので、総量規制の影響を受けない融資が可能ではあります。

しかし近年、銀行カードローンの過剰融資に対する世間からの批判が強くなってきていることを受けて、銀行業界全体で「総量規制の範囲内で融資を行うようにする」というような方向に舵を切り始めています。

そのため、年収の3分の1を超すような金額の融資を希望した場合、以前よりも審査に落ちてしまう可能性が高くなってしまっているのが現状です。

もちろん、属性等次第では審査に通過できることもありますが、審査に通過できる可能性をできるだけ高めたいのであれば、借り入れ金額は必要最小限に抑えるのが賢明でしょう。

審査落ちになってしまう原因5つはコレ!

熊本銀行カードローンの審査に落ちてしまう場合の原因は何でしょうか。

いろいろな原因が考えられますが、主な原因としては以下のようなものが挙げられるでしょう。

①収入が安定していない

「熊本銀行カードローンの審査に通りやすくなる3つのコツとは?」でも触れましたが、安定した収入があることは審査通過のために非常に重要です。

そのため、収入が安定していないと判断されてしまえば、審査落ちになってしまうのもやむを得ないでしょう。

勤続年数が短い・雇用形態が歩合制など、収入が安定していないと判断される理由はいろいろ考えられますが、自身がそれらに当てはまっていると感じるかたは他の要素でカバーする必要があるかもしれません。

②虚偽の内容での申し込み

銀行カードローンでは、最初に申し込み者からの自己申告による内容をベースにして審査を進めていくという、ある意味では性善説的な形で審査を行います。

そのため、審査を有利に進めたいという意図で虚偽の内容で申し込みを行ったことが判明した場合には、審査の根本が覆されてしまうことになります。

そのような場合には、虚偽の内容で申し込みを行ったという事実自体が原因で、審査落ちになってしまう可能性もあります。

しかし、わざとではなくついうっかり間違えて申し込みを行ってしまった、という人もいるかもしれません。

そのような場合は、正しい内容を確認されてお咎めなしになると思いますが、申し込み内容の確認が疎かな時点で印象は良くないでしょう。

申し込み直前に、最初から最後まで内容に不備がないかを確認したうえで、申し込むことを心がけたいですね。

③携帯料金や機器代金等の支払い滞納

「滞納」の経験が、審査において不利になるという話を聞いたことがある人も多いでしょう。

ただし「滞納」において注目されるのは、カードローン等の各種ローンやクレジットカードが中心で、携帯料金の分割払いやリース料金の支払い滞納などは、意外と盲点になっていると言わざるを得ません。

ローンやクレジットカードと比較すると、携帯料金の分割払いやリース料金の支払いは「借金」というイメージがあまりないからかもしれませんね。

しかし、「本来支払うべき代金を後払いで支払っている」ということから考えると、携帯料金の分割払いやリース料金の支払いも、ローンやクレジットカードと同じであるということは一目瞭然です。

携帯代金の支払いをついつい忘れてしまうという人は多いと思いますが、そのせいでローンの審査に落ちてしまうのは非常にもったいないので、注意しておきましょう。

④複数申し込みを行ってしまう

審査落ちになる原因は属性や信用情報にあることが大半ですが、場合によってはそれら以外が原因で審査落ちになってしまう可能性もあります。

それは、複数のカードローンに同時に申し込みを行って、いわゆる「申し込みブラック」と呼ばれる状態に陥ってしまった場合で、属性等に問題がなくとも審査落ちになってしまいます。

カードローンへの申し込み情報は信用情報に即座に反映されるため、信用情報を確認すれば申し込み者が複数のカードローンに同時に申し込みを行っていることは、筒抜けになってしまいます。

金融機関では「複数同時申し込み=お金に困っている可能性が高い」と判断するため、「融資を行っても返済してもらえない可能性がある」と判断されて、それだけで審査落ちになってしまう可能性があるのです。

融資を急いでいるとしても、焦らず1社ずつ申し込んでいくことが大事ですね。

⑤信用情報にキズがある

返済・支払いの滞納などは、「異動情報(事故情報とも言う)」と呼ばれ信用情報上では「キズ」として取り扱われてしまいます。

信用情報にキズが付いてしまう経緯を考えた場合、信用情報上のキズは審査において好ましくないことは容易に想像がつくでしょう。

ただし、異動情報は一度登録されてしまうとその後永久的に信用情報上に残されるようなものではなく、一定の期間が経過すれば信用情報上から消え去るようになっています。

異動情報が信用情報機関から消え去るまでの期間は、異動情報が登録された理由によって以下のようになっています。

|

一定の期間が経てば消えると言ってもその期間はかなり長いため、一度異動情報が登録されてしまうと、しばらくは不自由な生活を強いられることは間違いありません。

なお信用情報機関には、CIC・JICC・KSCの3種類があり、いずれの信用情報機関に対しても個人での情報開示請求が可能です。

自身の信用情報上から異動情報が消えたかどうかを確認したいという場合には、各信用情報機関に情報開示請求を行うといいでしょう。

職場や家族にばれないか

カードローンを申し込むときに「職場や家族にばれないか」と不安に感じる人も多いでしょう。

熊本銀行カードローンは職場や家族にばれることなく申し込むことはできるのでしょうか。

カードの管理や郵便物、職場への電話に注意

熊本銀行カードローンでも、職場や家族にばれずに借りることは可能です。

『直接入金型』で返済するなら、通帳にカードローンで返済した履歴が残りませんので、通帳を家族が見る可能性がある人にはオススメです。

ですが、次のタイミングでばれることもあります。

●在籍確認の電話

熊本銀行カードローンでは、勤務先への在籍確認は必須となっています。

普段、個人あての電話がかかってこない職場なら、怪しまれてしまうかもしれません。

●利用明細書が年に2回郵送されてくる

利用明細書が毎年2回、自宅に郵送されてきます。

ハガキの表にはカードローン明細であることは記されていませんが、家族が開封してバレることもあるでしょう。

●ローンカードが自宅に郵送される

ローンカードが自宅に郵送されますので、家族に気付かれるかもしれません。

●振り込み融資を実施すると通帳にローンの履歴が残る

熊本銀行の口座を持っている人は、ローンカード到着前に振り込みによる融資を受けることができますが、この振り込み融資を利用すると、通帳に借り入れの履歴が残ってしまいます。

●ローンカードに「ローンカード」と記載されている

ローンカードの表に、英語でローンカードと記載されています。

他人がカードを見るなら、カードローンを利用していることがばれてしまうでしょう。

会社や家族に内緒で借りたい人向け

| カードローン | 実質年率 最短融資 | 特徴のまとめ |

|---|---|---|

アイフル | 3.0%~18.0% 最短18分※₁ ※₁お申込み時間や審査状況によりご希望にそえない場合があります。 | ・初めてのご契約で最大30日間利息0円 ・事前診断で融資可能かチェックできる ・原則、自宅・勤務先への連絡なし※₂ ※₂審査状況により実施する場合があります。プライバシーに配慮し、担当者個人名で連絡します。 |

アコム | 3.0%~18.0% 最短20分※ ※お申込時間や審査によりご希望に添えない場合がございます。 | ・業界№1の融資残高数 ・30日間無利息サービス ・アルバイト、パート可 |

プロミス | 4.5%~17.8% 最短3分※ ※お申込み時間や審査によりご希望に添えない場合がございます。 | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能かすぐに分かる事前診断でチェックできる |

即日現金が手に入るか

熊本銀行カードローンは、最短でも2営業日後に審査結果が案内されますので、即日で現金を得られるわけではありません。

どうしても即日で現金が必要な人は、即日融資が可能な消費者金融に申し込むようにしましょう。

熊本銀行カードローンの最短借り入れ日数と方法について

熊本銀行カードローンを最短で利用するために必要なものや方法、条件を表にまとめました。

| 最短借り入れ日数 | 2営業日 |

|---|---|

| 最短借り入れの申し込み期限 | 12:00まで |

| 最短借り入れに必要な銀行口座 | 熊本銀行の口座 |

| 収入証明不要額 | 50万円以下 |

| 自動契約機の有無 | なし |

| 現金の入手方法 | 熊本銀行の口座からキャッシュカードを使って出金 |

| 出金の対応場所 | 熊本銀行・提携金融機関・コンビニATM |

| 在籍確認 | 会社への電話 |

| 土日申し込みの最短借り入れ日数 | 翌営業日から2営業日後 |

どこなら早く借りられるか

熊本銀行カードローンと周辺の銀行や消費者金融、メガバンクで融資のスピードと方法を比較しましたので、融資をお急ぎの人はこの表を参考にしてください。

| 金融機関 | 最短借り入れ日数 |

|---|---|

| 熊本銀行カードローン | 2営業日 |

| アイフル | 即日 |

| アコム | 即日 |

| プロミス | 即日 |

| レイク | 即日 |

| レディースアイフル | 即日 |

※振込依頼は申し込み期限より遅くても対応しています

即日OK!審査通る?カードローン

| カードローン | 実質年率 最短融資 | 特徴のまとめ |

|---|---|---|

アイフル | 3.0%~18.0% 最短18分※₁ ※₁お申込み時間や審査状況によりご希望にそえない場合があります。 | ・初めてのご契約で最大30日間利息0円 ・事前診断で融資可能かチェックできる ・原則、自宅・勤務先への連絡なし※₂ ※₂審査状況により実施する場合があります。プライバシーに配慮し、担当者個人名で連絡します。 | アコム | 3.0%~18.0% 最短20分※ ※お申込時間や審査によりご希望に添えない場合がございます。 | ・業界№1の融資残高数 ・30日間無利息サービス ・アルバイト、パート可 |

プロミス | 4.5%~17.8% 最短3分※ ※お申込み時間や審査によりご希望に添えない場合がございます。 | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能かすぐに分かる事前診断でチェックできる |

限度額の増額は可能

熊本銀行カードローンを利用中に、融資限度額が足りないと感じることもあるかもしれません。

そのようなときは、融資限度額の増額を行いたいと考える人が多いと思います。

熊本銀行カードローンでは、契約後に融資限度額の増額を行うことが可能です。

申込が必要となりますが、手続きはそれほど難しくありませんので、現状の融資限度額では足りないと感じる人は、融資限度額の増額を検討してみても良いかと思います。

ただ、融資限度額は、申込を行ったからといって、必ず増額できるわけではありませんので、その点に関しては、覚えておいてください。

ちなみに、熊本銀行カードローンの融資限度額を増額するには、電話での申込となりますので、まずはカードローンの専用ダイヤルに電話する必要があります。

増額申請を行う場合の連絡先は、下記のようになっていますので、まずは電話をかけて相談してみてください。

| ダイレクトコンサルティングプラザ | |

|---|---|

| 電話番号 | 0120-333-086 |

| 受付時間 | 銀行営業日の9:00~20:00 |

増額審査の流れは?

限度額の増額を行いたいと思っても、流れがわからないという人もいるかと思いますので、限度額の増額申請までの流れを簡単に紹介しておきます。

| 増額の流れ |

|---|

|

上記のように、増額申請自体はそれほど難しくないと思います。

電話で担当者と直接話すことができますので、疑問に感じたことなどがあれば、その場で解決できるのも嬉しいですよね。

増額審査には時間がかかる

熊本銀行カードローンの増額は申込から審査結果が出るまでに1週間〜10日程度の時間が必要になります。

増額審査は新規の審査よりも時間がかかります。

これは、新規よりも顧客の「審査結果が早く知りたい」というニーズが低いため、新規の審査を優先して行うこと、また、新規よりも増額の方が審査自体が厳しいため、時間をかけてゆっくりと行うことに起因しています。

増額の申込は時間的に余裕を持って行うことをおすすめします。

審査は厳しい!増額審査のポイントは?

限度額の増額を考えている人の中で、審査に落ちても良いと考える人はいませんよね。

できれば増額審査に通過して、融資限度額の増額を行いたいと思っているはずです。

と言うことで、増額審査のポイントを紹介しておきます。

なお、増額審査は新規契約の審査よりも厳しくなります。

| ポイント | 内容 |

|---|---|

| カードローンの利用状況 | 熊本銀行カードローンの利用中に返済遅滞などがないか |

| 保証会社の信用情報 | SMBCコンシューマファイナンスが保証しているその他の金融機関でのトラブルなど |

| 収入状況 | 熊本銀行カードローンでは収入状況を重視 |

| 金融事故の有無 | クレジットカードなどの利用で金融事故を起こしていないかなど |

増額審査では、上記のようなポイントが重要となります。

特に、カードローンの利用状況と収入状況に不安がある場合は、審査に通過できない可能性が高くなりますので、注意が必要かと思います。

上記で紹介したポイントに注意すれば必ず審査に通過できるわけではありませんが、少しでも審査に通過できる可能性が上がるかと思いますので、参考にしてみてください。

特に審査で重要になるのは、信用情報と熊本銀行の利用実績です。

以下で詳しく解説していきます。

信用情報は増額審査でもチェックされる

増額審査においても熊本銀行カードローンは個人信用情報をチェックしています。

信用情報には銀行や消費者金融や信販会社からの借入状況と、返済状況が全て記録されていますし、クレジットカードの契約状況や返済状況も記録されています。

ここで、借入金の返済の延滞や、金融事故情報が見つかった場合には審査に通過できません。

そればかりか減額になる可能性もありますので、他社の返済に遅れが多いという自覚のある人は熊本銀行カードローンへの申込を控えた方がよいでしょう。

半年以上利用し、遅れなく返済していること

熊本銀行カードローンを増額するためには新規契約時よりも熊本銀行から信用を獲得している必要があります。

このため、熊本銀行カードローンの返済を遅れなく行い、半年以上は利用していないと「増額しても返済には問題ない」とは判断してもらえません。

利用期間は長ければ長いほど審査で有利になり、返済の遅れは契約してから1度も遅れていない状態が理想です。

増額のメリット

熊本銀行カードローンの増額は単に借入限度額が大きくなるだけではありません。

増額によって金利が下がる可能性と多重債務になることを防ぐというメリットがあります。

金利が下がることがある

熊本銀行カードローンの融資限度額を増額することによって、金利が下がるというメリットを得ることができる可能性がありますので、紹介しておきます。

熊本銀行カードローンの金利は、利用限度額に合わせて変化しますので、利用限度額が高くなるほど金利が低くなるという特徴があります。

利用限度額と金利の関係は下記のようになっています。

| 利用限度額 | 融資利率 (実質年率) |

|---|---|

| 10万円~100万円 | 14.5% |

| 100万円超~200万円 | 12.0% |

| 200万円超~300万円 | 10.0% |

| 300万円超~400万円 | 8.0% |

| 400万円超~500万円 | 7.0% |

| 500万円超~600万円 | 6.0% |

| 600万円超~700万円 | 5.0% |

| 700万円超~800万円 | 4.0% |

| 800万円超~1,000万円 | 3.0% |

上記のように、金利は細かく区切られていますので、融資限度額の増額を行うことによって、金利を低くできるチャンスはあるかと思います。

多重債務を防ぐことができる

借入本数が多い人というのは信用情報にダメージを負っている人ということができます。

複数の借金を抱えている人は、借金の返済を別の借入金から行うことが多いため、このような人はどこかのタイミングで審査に通過できないと、破綻してしまうためです。

増額であれば、借入本数が増えずに借入額を増やすことができるため、多重債務という信用情報へのダメージを回避できるというメリットがあるのです。

増額にはデメリットもある

融資限度額を増額することによって、金利が下がる可能性があるというメリットがあることを紹介しましたが、増額にはデメリットもあることを覚えておいてください。

また、限度額の増額は、申込をしたからといって必ず増額されるわけではありませんので、増額できなかったときのことを考えておく必要があります。

さらに返済額の増加にも注意が必要です。

減額や利用停止のリスク

限度額の増額には再審査がありますので、収入状況などが悪化していて、返済能力が低くなっていると判断されてしまうと、現状より限度額が減ってしまう可能性もあります。

最悪、利用の停止となることもありますので、安易に増額を申し込むのは、あまりオススメできません。

とは言え、返済能力に関することで不安がない人は、現状維持か増額が可能かと思います。

ただし、信用情報から金融事故情報が見つかったブラックの人は高い確率で熊本銀行カードローンが利用停止になってしまいます。

増額審査に落ちたからといって、信用情報などに傷がつくわけではありませんので、収入状況などが新規申込のときから好転している人や、少なくても現状維持という人は、増額を申し込んでも良いかもしれません。

返済額が上昇する

増額を行い借入額が増えれば毎月の約定返済額も大きくなります。

例えば熊本銀行で50万円を借りた場合の約定返済額は10,000円ですが、増額によって100万円借りた場合には倍の2万円になります。

カードローンは限度額に応じて返済額が決められてしまうため、増額によって返済額が確実に大きくなってしまうという点は考慮した上で、限度額の増額に申込をするようにしましょう。

初回限度額の目安はどのくらい?

熊本銀行カードローンは、比較的利用しやすいカードローンとなっていますので、利用を考える人も多いかと思います。

しかし、カードローンを利用するときは、自分がどのくらいまで借入できるのかと言うことが気になりますよね。

一般的には、初回の融資限度額は年収の10%~15%程度が妥当と言われています。

熊本銀行カードローンに当てはまるかというと、微妙なところではありますが、目安として覚えておくと良いかもしれません。

限度額は返済能力を重視

熊本銀行カードローンは、返済能力を重視した限度額の設定となる可能性が高くなりますので、基本的にはそれほど高い限度額にならないかと思います。

と言うのも、熊本銀行カードローンの公式ページにも記載がありますが、熊本銀行では、収入に応じて無理なく利用できるかを重視して審査を行っています。

また、カードローンの申込は、年収や職業に関係なく、前月の収入があれば可能となっていますので、審査自体も比較的甘い可能性があります。

ですので、総合的に考えてみても、熊本銀行カードローンの初回融資限度額は、一般的に言われている、年収の10%~15%程度か、やや低めに設定される可能性が高いかと思います。

とは言え、融資限度額の最低は10万円となっていますので、最低でも10万円の借入は可能です。

低年収の人でも最低10万円の借入ができる可能性があるというのは、嬉しいポイントではないでしょうか。

限度額によって必要書類が違う

熊本銀行カードローンの利用を考えている人は、申込の際の書類も気になると思いますので、少し触れておきます。

熊本銀行カードローンの申込を行う場合、必要書類は、利用限度額によって変化しますので、覚えておいてください。

必要書類は、下記のようになっています。

| 利用限度額 | 必要書類 |

|---|---|

| 50万円以下 |

|

| 50万円を超える |

|

上記のように、利用限度額が50万円以下の場合は、基本的に本人確認書類だけで申込が可能となりますので、収入証明書類の提出を避けたい人は、50万円以下の限度額で申込を行ってみてください。

熊本銀行の増額審査に通りやすい条件は?

熊本銀行カードローンの増額審査では熊本銀行カードローンの利用実績や信用情報が最も重視されます。

しかし、増額審査は新規契約時の審査よりも厳しくなるため、年収や勤続年数などの属性情報に関しても新規契約時よりも良化している方が有利になることは必然です。

熊本銀行カードローンの増額審査に有利な人とはどのような人なのでしょうか。

年収が増えている人

銀行カードローンは総量規制の対象外ですので、年収の3分の1を超える貸付を行ったとしても違法ではありません。

しかし、2017年くらいから銀行カードローンの過剰融資が社会問題化してから銀行カードローンも年収の3分の1を融資限度額としています。

つまり、年収と融資額というのは密接に関係しているため、年収が増えれば増えた分の3分の1は増額可能になるのです。

増額希望の場合は年収が増えたタイミングを狙って申込をした方が有利になります。

新規契約時から転職をしていない人

カードローン審査では収入の安定性が重視されます。

勤務先が変わっていれば収入に変化があるため安定は損なわれます。

しかし、勤務先が変わっていないということは新規契約時から大きく収入が変化していないということですので、審査には有利です。

勤続年数が伸びている人

統計的には勤続年数が短い人ほど離職率は高くなる傾向にあるため、勤続年数が長いほど離職率は低くなり収入の安定性が担保され増額審査には有利になります。

新規契約時と勤務先が変わっていなければ勤続年数は必然的に長くなりますので、やはり転職をしていないということは増額審査で有利になるのです。

雇用形態が良化している人

雇用形態が良くなっているということも審査でプラスになります。

具体的には新規契約時にパートやバイトだった人は正社員に、正社員だった人は社内で出世しているというように、より安定性が増した雇用形態へと変化している人は増額審査には有利です。

居住年数が伸びている

居住年数が新規契約時よりも長くなっている、つまり新規契約時から転居をしていないという人の方が審査で有利です。

居住年数が長い人は居住地での生活基盤が構築されているため、返済にこまったからと言って安易に逃げることはできないためです。

居住年数が短くなって審査に有利になるのは、新規契約時には賃貸物件に居住していた人が持ち家に変わったという場合だけになります。

家族構成が減少していない

新規契約時に家族と居住していた人は、家族構成が減少していないという方が有利です。

1人暮らしの人は返済に遅れて督促が来ても家族にバレる心配はありませんが、家族と居住している人は家族に迷惑が及ばないために返済を頑張る傾向があるためです。

また、家族からの返済の支援も期待できます。

このため、家族と居住している人が一人暮らしになると若干ですが増額審査には不利になります。

会員情報変更届を提出している

熊本銀行カードローンは、契約中に住所や勤務先や電話番号などの属性状況に変化があった場合には会員情報変更届を提出し、属性に変化があった旨を熊本銀行へ届け出なければなりません。

住宅や電話番号が変わっていたらもしものときに督促ができませんし、勤務先は審査でとても重要になる情報だからです。

このような重要な情報に変化があったにもかかわらず熊本銀行へ知らせなかった場合には熊本銀行からの信頼は損なわれます。

このため、属性の変化があった時に熊本銀行へ会員情報変更届を提出している方が審査で有利になります。

増額ができないのはなぜ?その理由と対策

増額審査は新規よりも厳しいため、新規契約時よりも利用者の状況が悪化してしまっている場合にはまず増額審査には通過できません。

このため、以下のいずれかの状況にご自身が該当してしまっている場合には増額は難しいでしょう。

- 年収が下がっている

- 勤続年数が短くなっている

- 他社借入が増えている

- 他社の返済に遅れが多い

これらいずれかに該当した場合には、下記の対策ができない限りは増額の申込を控えるようにしましょう。

年収が下がっている

銀行カードローンは年収の3分の1までしか融資を行わないため、年収が下がれば借りることができる金額が少なくなります。

返済能力が新規契約時よりも、低下している人がより多くのお金を借りる増額審査に通過することは難しいでしょう。

年収低下によって、すでに年収の3分の1の枠を超えた借入となってしまっている場合には減額になることもあり得ます。

年収の減少を補填できるタイミングで申し込む

年収が下がってしまった場合には、雇用形態が派遣から正社員に変わったとか、勤続年数が伸びたなどのプラスの情報があることが求められます。

また、ボーナスがいつもよりも上がったタイミングなどで申込を行えば年収が下がったとは判断されない可能性もあります。

いずれにせよ、年収が下がったことを補填できる情報がある時に増額申込をしましょう。

転職してしまった

新規契約時から転職を行い、勤続年数が下がってしまった場合には審査に落ちることがあります。

勤続年数は収入の安定性を担保するものですので、短くなれば今後安定収入が入るかどうか分からないと判断され審査に落ちることもあるのです。

1年以上は勤務する

勤続年数が短くなった場合には、新しい勤務先での勤続年数が1年を超えた時点で申込を行うようにしてください。

銀行が安定して働いていると判断する最低ラインの勤続年数が1年以上ですので、勤続年数1年を超えていれば、年収が増えている、クレカの支払いに遅れがないなど、プラスの情報があれば増額審査に通る可能性もあります。

他社借入が多い

熊本銀行に新規契約してから増額までの間に他社借入が増えているという状況は最も増額審査において不利になる状況です。

他社からも借金が増えて、熊本銀行の借金も増やそうとしているということは、明らかにお金の使い方が荒くなっている証拠ですので、審査通過はかなり難しくなります。

場合によっては減額になる可能性もあるため、この場合には増額申込を控えた方がよいでしょう。

増額申請の前にまずは他社の借り入れ返済に集中しましょう。

他社の借り入れを減らすには、おまとめローンの活用やボーナスなどのまとまった資金で一時的に繰り上げ返済を行うのがおすすめです。

他社の借り入れ件数や金額をしっかり減らしてから増額審査を申し込まなければ、厳しい審査に通ることは難しいと言えます。

他社返済状況が悪い

増額審査では必ず信用情報への照会を行いますが、ここでは他社借入やクレカの返済状況や携帯料金の支払い状況などもチェックします。

いくら熊本銀行カードローンの返済に遅れがなくても他社での返済に遅れが多い場合には増額して熊本銀行の返済に遅れないということが疑わしくなるため、審査落ちの可能性が高くなります。

信用情報には2年分の返済状況が記録されているため、直近2年間返済期日を守ればむしろ審査通過の可能性は高くなります。

2年も増額申込を待てないという人はとりあえず1年間は他社借入やクレカの返済期日、携帯料金の支払期日などを守り、増額申込をしてみてください。

1年間だけでも返済期日を守れば、熊本銀行カードローンと返済も守れる人と判断され、増額審査に通過できる可能性があります。

毎月の返済期日や支払期日をスケジュール帳などで管理し、前日までには必ず口座に入金しておくことを徹底してください。

オペレーターの質、対応レベル

熊本銀行カードローンは、申し込みはパソコンかスマホのみとなっていますが、問い合わせは電話でも受け付けています。

そのため、何か疑問を抱いたときのためにも、オペレーターの対応の良さは重要なポイントになってくると思われます。

今回熊本銀行に電話をして色々質問しましたので、そのときの担当オペレーターの感想を書きたいと思います。

オペレーターに電話してみての感想

おそらく40代と思われる女性オペレーターに担当してもらいました。

●待たされずに詳しく答えられるか

熊本銀行カードローンは、返済方法が2種類あったり、熊本銀行の口座がある人だけが振り込み融資を受けられたりと、一般的な銀行カードローンと比べると少々ややこしくなっています。

その点を尋ねると、「ご利用するかたがどのように選ぶかによっても違いますし、申し込みかたによっても違いますし・・・」とすっきりとしない答えをもらいました。

何度尋ねても、まわりくどい答えしか返ってこなかったので、一度電話を切って、他のオペレーターに対応してもらうことにしました。

次のオペレーターも40代と思われる女性のかたでしたが、まわりくどさはあるものの、先程よりはすっきりと答えてもらうことができました。

カードローン自体がややこしいので、オペレーターのかたも充分に把握していないのではと考えられます。

●対応が親切、丁寧か

言葉遣いやしゃべりかたは丁寧でしたが、いずれのオペレーターのかたも、すっきりしない口調でしたので、本当に信用して良いのか迷ってしまいました。

不安を解消するために電話をかけているのですから、安心感を与えられる話しかたをすべきだと思います。

●断っても申し込みを勧めてくるか

申し込みを勧めてくることは特にありませんでした。

女性専用ダイアルがあるか

熊本銀行では女性専用ダイアルは用意されていません。

電話での問い合わせ先は?

熊本銀行カードローンについて、自分で直接質問して確認したいことがあるという人もいるでしょう。

そのような人のために、熊本銀行カードローンに関する問い合わせ先をご紹介しておきましょう。

契約前

熊本銀行カードローンの契約を結ぶ前の場合は、「申し込みの手順」でもご紹介した「熊本銀行カードローンプラザ(0120-608-912)」に電話をかけるといいでしょう。

カードローン申し込みの他に相談にも対応しているフリーダイヤルなので、いろいろな疑問・質問に対応してくれるはずです。

利用中

カードローン利用中の場合は、サービス全般に関するお問い合わせに対応している、「テレホンサービスセンター(0120-189-066)」に電話をかけるといいでしょう。

受付時間は、熊本銀行カードローンプラザと同じく銀行営業日の9:00~20:00となっています。

なお、熊本銀行では用途に応じていくつものフリーダイヤルを設けています。

今回ご紹介したフリーダイヤル以外のところに電話をかけたとしても、おそらく対応するところに電話を回してくれるとは思いますが、手間がかかるので最初から対応した番号に電話をかけることを心がけましょう。

熊本銀行カードローンまとめ

今回は熊本銀行カードローンについて解説しました。

熊本銀行に口座があることが条件となりますが、振り込み融資を利用できますので、2営業日での借り入れも可能です。

金利も低く幅広い人が利用できますので、利用条件を満たしている人は申し込みしてみる価値はあると思いますよ。

熊本銀行カードローン一覧表

最後に熊本銀行カードローンのスペックが一目でわかるように表にまとめました。

| 対象者 | 満20歳~満69歳以下のかた 安定した収入を持つかた 保証会社の保証を受けられるかた |

|---|---|

| 借り入れ可能な属性 | 正社員、自営業・個人事業主、派遣社員・パート・アルバイト、学生、フリーター、年金受給者 |

| 年収の3分の1以上の借り入れ | ○ |

| おまとめ | ○ |

| 申し込みに必要な口座 | 口座不要 |

| 使用目的 | 自由 (事業性資金は不可) |

| 金利 (実質年率) | 3.0%~14.5% |

| 無利息期間 | 無 |

| 借り入れまでの最短日数 | 2営業日 |

| 審査時間 | 最短2営業日 |

| 在籍確認の方法 | 勤務先への電話 |

| 借り入れ可能時間 | 24時間対応のATMあり |

| 収入証明書原則不要額 | 50万円 |

| 土日申し込み | 可能 |

| 利用限度額 | 1000万円 |

| 借り入れ方法 | 熊本銀行・提携金融機関・コンビニATM |

| 返済方法 | ①口座引落型、随時、ATMで入金返済も可能 ②直接入金型 |

| 返済日 | 口座引落型:毎月1~26日の任意の日 直接入金型:毎月14日 |

| 必要書類 | 必要書類なし、ただし入力内容に不備がある場合は本人確認資料を要請されることもある |

| 保証人 | 不要 |

| 保証会社 | SMBCコンシューマーファイナンス |

タグ:その他金融業者

※₁お申込み時間や審査状況によりご希望にそえない場合があります。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。